香港作為一個國際金融中心,擁有良好的經濟基礎和得天獨厚的金融優勢。在加速推進數字化轉型的同時,積極融入大灣區的發展,以更好地發揮其代表中國與世界交流的重要窗口作用。

EU Taxonomy是歐盟設計的一套綠色分類系統,為了促使金融業可以將資金導流到真正對歐盟的氣候及環境政策目標有幫助的項目上,已達成歐盟綠色政綱下各個環境目標。

香港恒生大學ESG研究中心與灼見名家合作評選ESG大獎得主,恒大校長何順文教授表示,恒大希望幫助提升香港在ESG評級及企業披露的水平,制定國際適用的標準 。

大約在3年前,金管局發出虛擬銀行牌照。3年後的今天,虛銀在香港發展情況如何?金管局總裁余偉文這樣說:「在普惠金融方面,不少虛銀都能夠做得到」。

中國政府正推動企業善用能源和資源,會繼續推出政策,追求更高環境標準,在中國營運的企業料受到影響,港府應率先配合有關政策,這是候任特首李家超班子的重要任務。

香港金融管理局助理總裁陳維民表示,香港是亞洲區主要的國際金融中心,一向是區內資金融通的樞紐。亞洲地區對氣候融資的龐大需求,對於香港的金融業特別是債券市場和銀行業而言,無疑是難得的機遇。

一帶一路作為中國提供給世界的最大公共產品,其綠色化和低碳化是必然趨勢。在碳中和目標下,碳交易市場的啟動為綠色一帶一路發展提供重要發展契機。

在眾多華人企業中,長江集團明顯是最成功走出去兼躋身跨國集團的表表者。

香港金融管理局(金管局)助理總裁(外事)陳維民為本社撰文,闡釋金管局與政府部門和監管機構合作,推動香港發展綠色金融的行動及策略。

「紅魔鬼」的成功與傳奇領隊費格遜的領袖魅力密不可分;而巴塞的成功,在西蒙的視角下,有2個核心,第一是告魯夫的管理哲學,第二是美斯的出現。

在市場均衡之下,比較好的IPO投資機會,往往只在投資者最莫財最恐懼的時候出現,當市況改善氣氛變得樂觀,IPO就會回復參差不齊大上大落的常態了。

理論上除了未成年、沒有行為能力及破產人士,任何人只要願意就貸款負上擔保人的責任均可成為擔保人。但現實上,銀行一般只會接受親屬(或特定人士)作為擔保人。

第一集《金錢文化》文化工作者李偉民請來財經界人士許永權詳談什麼是神仙股,以及大股東如何從高市值中獲利等財經界長青議題。他們又會介紹有益書籍,一起聽聽他們的分享。

企業必須在環境保護、社會關懷及良好管治3方面下工夫,才可以在競爭激烈的環境下脫穎而出。說不好ESG故事的公司,產品與服務將得不到顧客的支持;得不到融資機構的青睞,遲早遭到對手淘汰。

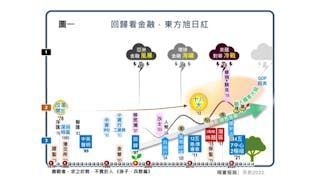

香港綠色之路比其他成熟金融經濟體如歐洲已落後約10年,現在我們需急起直追。回歸祖國25年,香港經濟產業急需要轉型並多樣化,配合新時代的步伐,為下一代創機遇。

歐盟落實碳關稅雖或會為我國產業及企業帶來「危」,但同時亦帶來「機」,我們不但應該抓緊綠色金融發展的機會,同時亦應藉以完善能源轉型及碳市場制度進程。

政治掛帥,經濟民生淪為犧牲品,有寬鬆貨幣政策損人利己在前,貨幣政策收緊損人不利己在後,佢贏你輸,佢輸你都冇得贏。中美全方位角力,全球皆輸。

聯儲局內的鷹派不斷放聲氣,說聯儲局會持續加息,直到通脹受控為止。市場的情緒,亦由擔心通脹轉為恐懼衰退。

香港新一屆政府應該考慮以更寬廣的視野來規劃香港金融業的發展,更大程度地發揮人民幣國際化和「一帶一路」投融資建設中的作用,利用全球綠色金融蓬勃發展的趨勢,將香港打造成這些領域的領先者。

恒大ESG研究中心將舉辦FINTECHxESG研討會,除邀得知名企業高管發言外,與會者還可與高管及學者一起,探索金融科技和ESG之間的最新發展。

從這幾年黑暴顏色革命和美國制裁俄羅斯的情況看,美國若攻擊香港的金融必然是全方位,也未必有底線。防衞固定匯率會大量消耗外匯儲備,抬高本地利率,打擊金融和實體經濟。

筆者相信未來幾年在內地有不同的形形式式的玩法出現,元宇宙和NFT也會滲入,為碳市場作金融創新,放眼看看誰能跑出。

全球圍繞碳中和開展的政府間對話、商業活動正在逐年遞增。陸博士表示,ESG投資及實踐正在成為主流理念,香港持續推進可持續發展,做到可持續發展、低碳與世界示範地區。

為何一些好像泡沫、沒價值事情看似會爆破但又沒有?因已形成宗教效應。一群投資人從中得到利益,會廣泛宣傳。而廣泛宣傳是令更多的人成為信徒,所以投資產品變成宗教化。

經歷了世界大戰,回歸洗禮,發展至今,西方政府的強橫只會讓我們更堅韌。這遍土壤驕傲地以袓國為核心,融入國家發展大局,打造綠色創新可持續的金融中心,不屈不撓地寫下歷史新篇。

當前,聯儲局頻頻加息遏通脹,美國經濟數據已出現轉差跡象。往前看,我們有理由相信,聯儲局會在不久將來縮小加息幅度,甚至在明年下半年重回寬鬆周期,屆時黃金將迎來第五輪上漲行情。

國債和MBS都因加息而貶值,第一季就在帳面損失3300億美元,將老本都賠了;縮表後,損失就由帳面變成實際的了。

BCG矩陣是布魯斯·亨德森(Bruce Henderson)於1970年為波士頓顧問公司設計的模式,目標在於協助企業分析其業務和產品系列的市場表現,從而協助企業更妥善地分配資源。

聯儲局有雙重任務在身,兩者兼顧是相當困難的事,尤其是當面對突如其來的衝擊,聯儲局就要在兩者之間作出取捨。

事實上,加息壓通脹只是偽命題,加息是另有任務,就是「薅羊毛」。聯儲局加息,美匯上升,美債下跌,美國就可以以折數收回以往發出的低息國債,無端端賺了一大筆。