新冠肺炎疫情後,聯儲局量寬規模極大,按照金融海嘯後的退市步伐,恐怕十年時間也不會正常,當中還需要期間經濟一帆風順吧。

資產負債表是大是小,相比下好像沒有什麼標準,當年2萬億美元的大數目令人震撼,誰知道金融危機完結時已積累至4萬億美元,後來縮表未成,一場新冠肺炎疫症又將規模加倍至今。

第三屆財經峰會幾經波折,一延再延,終於在2021年5月7日順利舉行。今年以「大灣區新商機」為主題,邀請了十位涵蓋政、學、商界的領袖翹楚擔任演講嘉賓,從政策規劃、金融科技、人才流動等多方面進行深入探討。

新經濟的崛起,令契媽Cathie Wood風頭一時無兩,帶來無限話題,時勢造英雄,抑或後浪推前浪,時間會證明。

在下《超級巨星經濟學》中以博弈論,檢視英超等作為球賽和電視轉播版權的盛衰成敗,當中也有預言歐超聯會衝擊現存的均衡,對照歐超聯的出現,或者有助理解為何昨是而今非。

如果每個人都是超級巨星,那何來超級巨星呢?

現時通脹期望已是環球股市的攔路虎,要安全避過這劫是要盡量減低持倉,或換碼至強勢股。

尋找海外優質礦產資源,香港無疑是資訊集中、配套完善的訊息中心。企業因資源併購而需要配套服務和資金支持,香港更是便利且高效的融資中心。

雲計算已成為全球需求最大、增長最快的科技及投資領域之一。

台積擴廠南京,中國專家擔心恐打壓本土產業。但台積代工產能極高,無論何處都具有優勢。然而,為何台積電仍該採取「耳根清靜」策略?

香港擁有海洋區域面積達1600方公里,比我們的陸地資源更大,海洋是我們的珍貴天然資源,同時具備發展離岸風力發電的先天優勢。

香港雖是彈丸之地,回顧歷史,港府曾於2000年委託顧問公司,主動探索綠能發電,研究增加可再生發電能源比例。從這方面反映,回歸早年的香港政府,曾經是積極兼有遠見的。

城大於4月27日(星期二)舉辦「專業服務協進支援計劃」 專業工作坊,探索香港投資者及專業服務在斯里蘭卡的機遇、作用和挑戰,以及推動與會者的交流和合作。

英國脫歐對主打歐洲市場的電商帶來很大衝擊,清關、報關等手續已變得較之前繁複,貨品的法規及標準不再一樣,物流成本難免增加。

通街是銀紙,倒不如放眼海外,尤其貫徹分散投資目的。

一個物理學家或經濟學家,其職涯中最重要的發表,不限於在他初出道時;爆紅,在職涯次序列的早、中、晚期,有相同的機會出現。這個道理其他人同樣適用。

其實大家都知道,借出去的錢如潑出去的水,收回的機率是很低的。

香港的國際市場及金融中心地位,成就了很多內地企業壯大。但香港市場近十年的優勢,其實又是內地成全。面對新的競爭下,港交所未來能否維持全球新股集資前三位置?

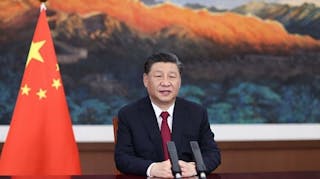

國家主席習近平表示,中國將同各方繼續高質量共建「一帶一路」,踐行共商共建共享原則,弘揚開放、綠色、廉潔理念,努力實現高標準、惠民生、可持續目標。

要做到經濟有效轉型,政府決策者及市民必先重新審視「積極不干預」理念,是否依然適合現時香港的經濟形勢;在政府與市場之間,是否可以找到更理想的平衡。

美國聯儲局把息口再次歸「零」,緊急降息演變成長期低息,股市破頂、樓市狂飆,長期低利率環境觸發更多表面理所當然實質,卻非常不理性的罔顧風險高危行為。

加密貨幣在香港被視為虛擬商品,而虛擬商品並非《證券及期貨條例》所界定的「證券」,因此暫時仍沒有直接規管其使用的相關法例,投資者需要小心潛在風險。

美國相較於全球其他經濟體,復甦仍將維持強勁。除了美國新的財政刺激措施和超寬鬆貨幣環境,料使總體經濟基本面變得強勁,每日病例數也在下降,表明美國可能很快會從疫情中復甦。

即使是實實在在的技術革命,都不保證能為投資人帶來利益。或許,從「鬱金香泡沫」破滅的故事中,我們可以知道如何應對。

早前政府推出一幅粉嶺工業用地獲8家財團爭相入標競逐,最終由新加坡淡馬錫旗下豐樹產業以8.12億元投得。新加坡企業向來鳳凰無寶不落,肯以高價投地,足以反映外資對香港數據中心前景樂觀。

在銀行的進取態度鼓勵下,踏入2021年之後,無論一、二手市場都明顯回暖。行內都說,小陽春在農曆年前已提前趕到。

投資者應仔細參考中介人提供的相關資料,如:銷售文件、產品資料概要及說明, 同時亦須考慮購買產品的相關費用及收費,以作出合適的決定。

香港近年與內地金融市場互聯互通機制日趨完善,鞏固了香港作為全球資產管理中心和中國的國際金融中心的地位。家族辦公室在香港的投資運作不僅能高效地實現亞太區及全球資產配置,同時亦可方便參與內地金融市場。

臨近春節及下月中有2000億元人民幣中期借貸便利到期,似乎人行短線會恢復市場資金淨投放,但農曆年後才會見真章。資金由超寬鬆,轉為相對地收緊,對市況必然有短線影響。

今次我們的綠色債券超額認購達7倍,且半數由歐美投資機構承接,足以反映環球的機構投資者對本港的長遠信貸狀況及經濟基調充滿信心,對香港的長遠前景取態樂觀。